-

财报

财报

【财报】Workday 2026财年Q1营收达22.4亿美元,AI平台驱动业绩持续增长

Workday(纳斯达克代码:WDAY)公布其2026财年第一季度财报,实现收入22.4亿美元,同比增长12.6%;其中订阅收入达20.59亿美元,同比增长13.4%。尽管受到1.66亿美元重组费用影响,GAAP经营利润下降至3900万美元,但非GAAP经营利润达6.77亿美元,占总营收30.2%,同比增长31%。

非GAAP每股稀释后收益为2.23美元,高于去年同期的1.74美元。自由现金流达到4.21亿美元,同比增长45%。本季度,Workday完成了2.93亿美元的股票回购,并公布新的10亿美元回购计划。

全球领先的AI人力与财务管理平台 Workday, Inc.(纳斯达克股票代码:WDAY)今日发布其截至2025年4月30日的2026财年第一季度财务业绩。

财务亮点

总营收达22.4亿美元,同比增长 12.6%

订阅收入为20.59亿美元,同比增长 13.4%

GAAP经营利润为3900万美元,占营收的 1.8%

非GAAP经营利润为6.77亿美元,占营收的 30.2%,同比增长31%

GAAP每股稀释净收益为 $0.25,上年同期为 $0.40

非GAAP每股稀释净收益为 $2.23,高于上年同期的 $1.74

12个月订阅收入积压达 76.3亿美元,同比增长 15.6%

总订阅积压为 246.2亿美元,同比增长 19.1%

自由现金流为 4.21亿美元,较上年同期的2.91亿美元增长 45%

股票回购支出约为 2.93亿美元,共回购 130万股Class A普通股

截至2025年4月30日,现金及等价物共计 79.7亿美元

重组影响

由于2025年2月启动的重组计划,Workday在本季度计入了 1.66亿美元的一次性重组费用,其中包括员工遣散、股票补偿和办公空间减值。此次重组导致GAAP利润同比下降。

CEO与CFO发言

Workday首席执行官Carl Eschenbach表示:

“我们交出了一份坚实的季度答卷,证明了平台的长期韧性。越来越多的CEO依赖Workday平台来提升企业的效率、灵活性与增长。”

CFO Zane Rowe补充道:

“我们将继续优化内部效率,同时维持对2026财年88亿美元订阅收入的全年指引,并将非GAAP经营利润率预期上调至 28.5%。”

战略进展与客户增长

推出 Illuminate Agents,助力企业加速招聘、提升一线员工体验、简化财务流程与员工信息访问。

合作伙伴 Evisort 的AI合同管理系统已整合进Workday平台。

新增企业客户:Dover Corporation、Mutual of Omaha、United Airlines;

深化合作客户:ASDA、Chipotle、CVS Health、Decathlon。

国际扩张与认可

Workday在英国AWS云上线,进一步增强在欧洲市场的云服务能力;

宣布将在爱尔兰都柏林设立EMEA总部;

连续第五年获评为“全球最具商业道德企业”;

荣登Gartner®《2025高等教育SaaS学生信息系统》和《人才招聘软件套件》魔力象限领导者位置。

未来展望

2026财年Q2展望:预计订阅收入 21.6亿美元,同比增长 13.5%;非GAAP经营利润率为 28.0%

2026财年全年展望:维持订阅收入 88亿美元指引,同比增长 14%;非GAAP经营利润率上调至 28.5%

Workday表示,其AI平台正成为全球组织在管理“人、财、智能代理”三大核心资产时的首选基础设施。截至目前,全球已有超过11,000家企业使用Workday系统,包括超过60%的《财富》500强公司。

-

财报

财报

【财报】日本HR科技巨头Recruit Holdings 2024财年营收达3.56万亿日元,净利润4085亿日元,增长15.5%,HRTech业务持续驱动增长

HRTech概述:日本HRTech巨头Recruit Holdings于2025年5月9日发布了其2024财年(截至2025年3月31日)财报。公司全年营收达3.56万亿日元,同比增长4.1%;归属于母公司股东的净利润为4085亿日元,同比增长15.5%;调整后EBITDA增长13.5%,达到6788亿日元,创下历史新高。核心增长动力依旧来自HR Technology业务,包括Indeed与Glassdoor平台,其通过优化广告变现模型,在全球范围内维持盈利能力,特别是日本市场增长超过63%。

【东京HRTech讯,2025年5月9日】日本招聘与人力资源科技领导企业Recruit Holdings(东京证券交易所代码:6098)公布了截至2025年3月31日的2024财年全年财报。尽管面临全球宏观经济放缓的不确定性,公司依旧实现了稳健增长,营收达到3.56万亿日元,同比增长4.1%;归属于母公司股东的净利润为4085亿日元,同比增长15.5%;调整后EBITDA增长13.5%,达到6788亿日元,创下历史新高。

报告显示,推动公司增长的主要动力仍来自旗下HR Technology(人力资源科技)业务板块,尤其是全球招聘平台Indeed与Glassdoor的持续优化。同时,面向中小企业的Air BusinessTools等SaaS产品也表现活跃,构成公司第二增长曲线。

HR科技业务继续领跑,盈利能力显著提升

在HR Technology板块,全年营收达到1.13万亿日元,同比增长11.3%。美国市场招聘广告数量整体下降,但通过优化广告变现模型与提高单位价值,实现了美元营收持平。日本市场则受益于Indeed与Rikunabi的整合,“Indeed PLUS”策略大幅提升了本地变现效率,带动营收同比大幅增长63.5%。该板块的EBITDA为4041亿日元,同比增长17.3%,EBITDA利润率达到35.9%,为三大板块中最具盈利能力的部分。

中小企业SaaS工具助力营销业务转型

Matching & Solutions板块(自2025财年起更名为Marketing Matching Technologies)全年营收为8160亿日元,增长1.0%。其中,HR Solutions业务因并入HR科技板块而营收下滑,但以美容、旅行、餐饮等为核心的Marketing Solutions实现7.5%的增长。该板块EBITDA同比增长13.6%,达到1859亿日元。公司旗下Air BusinessTools生态体系发展迅速,注册账户数突破434万个,同比增长14.7%;支付产品AirPAY用户达53万,带动交叉使用生态进一步活跃。

人力派遣业务面临欧美市场压力

Staffing(人力派遣)板块全年实现营收1.67万亿日元,同比增长2.0%。日本本土市场招聘需求韧性十足,推动本地业务增长7.1%。然而,欧美及澳洲市场由于企业缩减招聘预算,收入同比下降2.4%。该板块EBITDA为974亿日元,基本持平,但利润率依旧维持在5.8%的低水平,显示出在全球经济放缓背景下该业务板块的抗风险能力相对较弱。

积极资本运作,回馈股东力度空前

2024财年,公司采取了大规模股东回报策略。全年共计回购股票金额高达8244亿日元,派发现金股息每股24日元,总回报金额达到8591亿日元,同比增长237.5%,回报率高达210.3%。截至2025年3月末,公司持有的净现金为8227亿日元,较前一年下降3126亿日元,主要系大规模回购支出所致。尽管如此,公司仍维持充足的财务灵活性,并表示将在2026年3月底将净现金维持在6000亿日元的健康水平。

2025财年展望:营收小幅回调,盈利水平有望再创新高

展望2025财年,Recruit预计全年营收将略微下滑至3.52万亿日元,主要受到欧美招聘市场持续疲软的影响。但公司对盈利能力保持乐观预期,预计调整后EBITDA将增长2.7%,达到6970亿日元;归母净利润预计增长4.8%,至4280亿日元;每股收益则预计增长8.7%,至295日元。与此同时,公司计划将年度分红提升至每股25日元。

具体来看,HR科技板块尽管收入预计因汇率和市场趋缓下滑2.8%,但通过成本控制及变现效率进一步提升,利润率有望提高至34.5%。人力派遣业务受外部经济制约,营收预期下降1.6%,而Marketing Matching Technologies则预计将实现5.1%的营收增长,并推动利润率上升至27.5%。

管理层表态:技术驱动变现能力,稳健前行

Recruit Holdings总裁兼首席执行官出木场久征(Hisayuki “Deko” Idekoba)在业绩说明会上表示:“过去一年,我们专注于产品和系统的优化,在不确定的经济环境中交出了稳定增长的成绩单。我们将持续深耕HR科技领域,同时扩展企业服务型SaaS生态,进一步提升客户粘性与平台价值。”

公司首席财务官荒井淳一也强调:“通过审慎的资本分配,我们在强化股东回报的同时,也保留了对未来投资和并购的充足空间。我们对长期增长持坚定信心。”

-

财报

财报

【财报】LinkedIn Q3 营收达43.1亿美元,逆势增长但招聘业务承压,AI与视频内容成新引擎

HRTech China 报道 2025年5月2日微软(NASDAQ: MSFT)于本周公布了截至2025年3月31日的第三财季财报,其旗下的职业社交平台LinkedIn表现优于预期,实现收入43.1亿美元,同比增长7%,以固定汇率计算则增长8%。尽管面临招聘市场持续疲软带来的不利影响,LinkedIn仍展现出稳健的用户增长和平台活跃度,反映出其在AI和内容驱动转型方面的初步成效。

📊 营收亮点:多元产品组合支撑增长

LinkedIn的本季度收入主要来源于Talent Solutions(人才解决方案)、Marketing Solutions(营销)、**Premium Subscriptions(高级订阅)及Sales Solutions(销售工具)**等业务的广泛增长。微软在10-Q文件中披露,尽管招聘市场依然疲软,但所有业务线均实现正增长,为平台提供稳定支撑。

前九个月累计营收达131.9亿美元,同比增长9%,继续稳居全球职场类平台的领先地位。

📈 用户活跃度:AI与视频带动深度使用

微软董事长兼CEO萨提亚·纳德拉(Satya Nadella)在电话会议中指出,LinkedIn当前总用户已突破10亿人,且用户活跃度显著上升:

视频观看时间同比增长36%

平台评论数量同比增长32%

使用AI工具提升技能、寻找工作的用户数量持续增长

这一趋势表明,LinkedIn正从传统的招聘平台逐步向内容社交+AI技能发展平台转型。

⚠️ 风险与挑战:招聘疲软与合规压力

尽管整体表现超出市场预期,LinkedIn的Talent Solutions业务仍受到招聘市场降温的持续影响,成为制约短期增长的主要因素。

此外,微软在财报中披露,LinkedIn正面临以下平台运营与合规挑战:

数据抓取(scraping)行为频发,对用户隐私与商业模式构成威胁;

生成式AI内容滥用风险上升,包括虚假信息传播、冒名顶替及操纵影响力;

欧盟监管压力加剧:爱尔兰数据保护委员会(IDPC)已就LinkedIn个性化广告投放展开GDPR合规调查,目前案件已进入上诉阶段,下一轮听证会预计于2025年5月举行。

🔮 展望:高单位数增长仍可期

微软CFO Amy Hood表示,尽管面临宏观压力,公司预计LinkedIn将在2025财年第四季度实现高单位数(high single-digit)的营收增长。LinkedIn正持续投资于AI驱动的职业发展工具、内容生态建设与会员体验优化,力图在复杂的市场环境中保持领先地位。

-

财报

财报

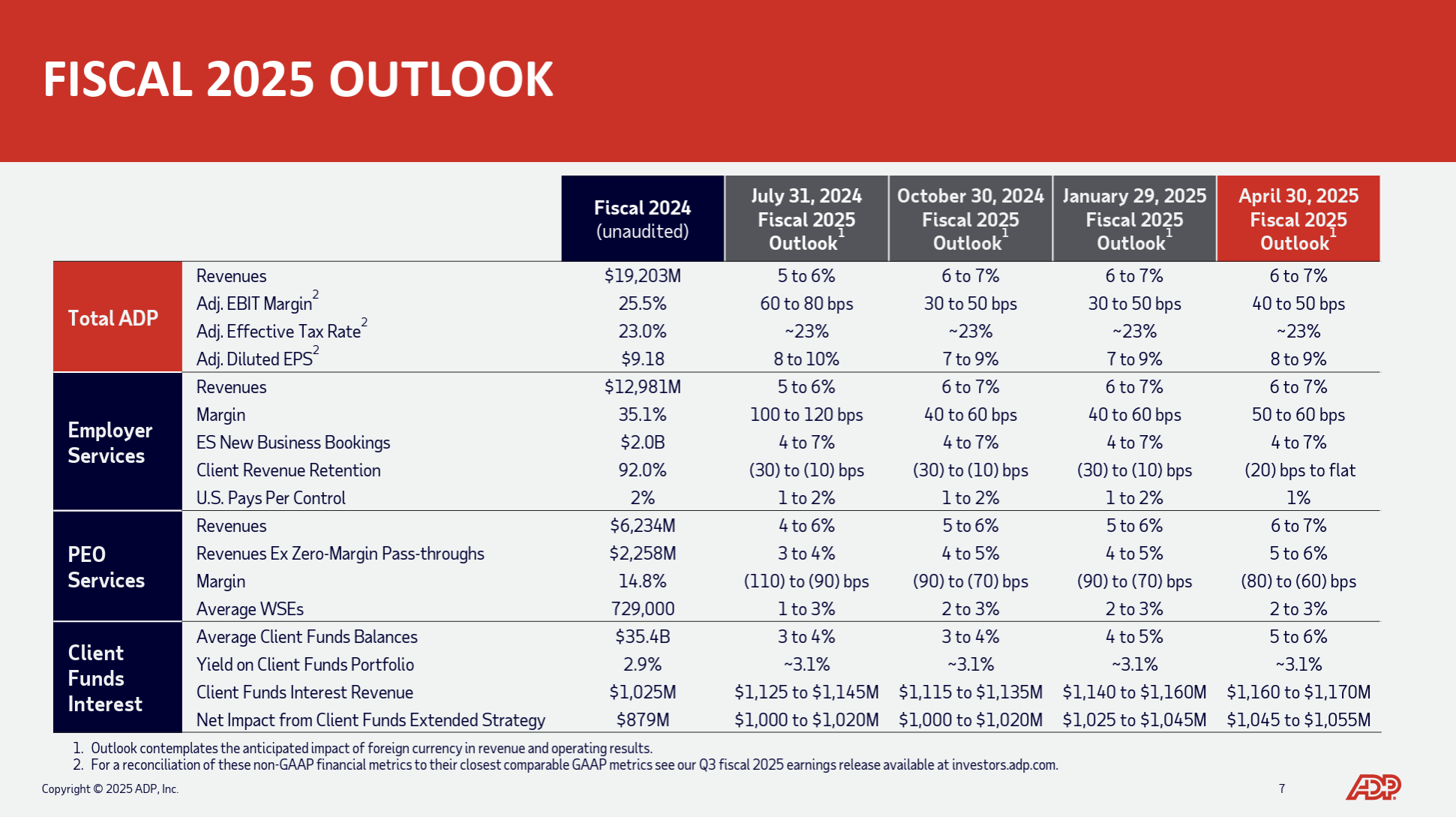

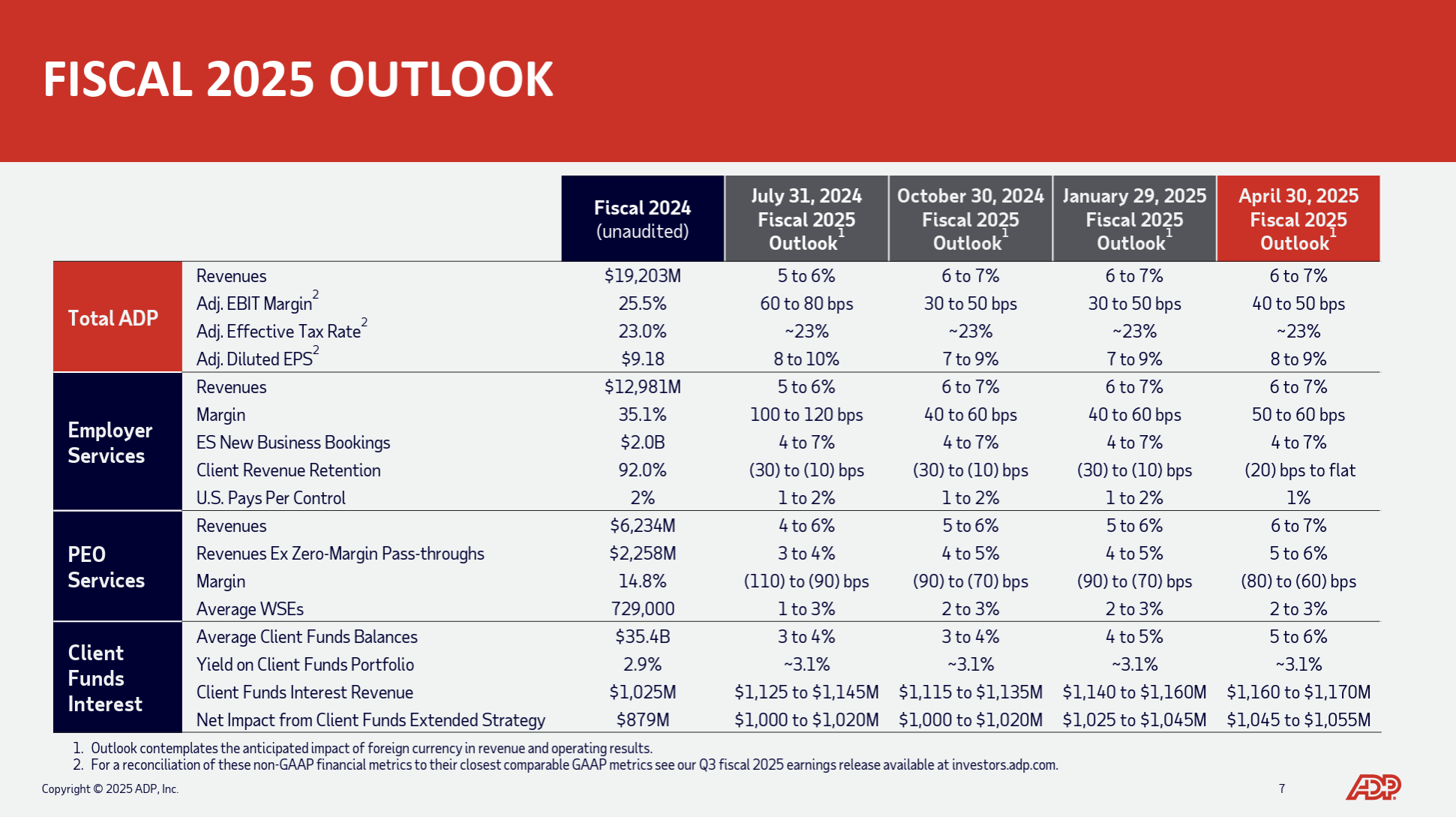

ADP公布2025财年Q3营收:增长6%,达到56亿美元,同时上调全年业绩和利润!

HRTech概述:在2025财年第三季度,ADP展现出稳健的财务表现,收入同比增长6%,达到56亿美元,主要得益于Employer Services(雇主服务)和PEO Services(专业雇主组织服务)两大业务板块的良好表现。调整后息税前利润(EBIT)增长6%,达16亿美元,利润率为29.3%;调整后稀释每股收益(EPS)同样增长6%,达到3.06美元。ADP凭借创新产品、高客户满意度、新业务签约增长,以及对墨西哥薪资平台PEI的收购,持续增强全球薪资能力,展现出强劲的业务动能。公司同时上调了全年调整后利润与利润率的预期,表明对全年业绩充满信心。

核心数据概览:

收入同比增长6%,达56亿美元;按有机固定汇率计算亦增长6%

净利润同比增长5%,达12亿美元;调整后净利润同样增长5%

调整后EBIT同比增长6%,至16亿美元;利润率提升10个基点,达29.3%

稀释每股收益(EPS)增长6%,达3.06美元;调整后EPS亦为3.06美元

上调全年EBIT利润率与调整后EPS增长指引

新泽西州罗泽兰,2025年4月30日 —— 全球领先的人力资本管理(HCM)技术公司ADP(纳斯达克代码:ADP)今日公布其2025财年第三季度财务业绩,并更新全年展望。

2025财年第三季度综合业绩

与去年同期相比,公司本季度收入增长6%,达56亿美元(按有机固定汇率计算同样增长6%)。净利润增长5%,达12亿美元;调整后净利润亦增长5%。调整后EBIT增长6%,为16亿美元,利润率提升至29.3%。本季度的有效税率为23.0%(报告与调整口径一致)。稀释后EPS为3.06美元,同比增长6%;调整后EPS也增长6%,同为3.06美元。

ADP总裁兼首席执行官 Maria Black 表示:“我们强劲的第三季度业绩体现了公司业务的稳健性与一致性,也离不开全体员工的努力,他们推动了客户满意度创下新高。随着职场不断演变,我们将继续推进战略,凭借广泛而坚实的业务组合、领先的产品方案及卓越的服务体验,引领行业变革。”

首席财务官 Don McGuire 表示:“我们第三季度在收入与利润方面均取得积极成果,为全年强劲表现打下基础。我们将继续专注于达成营收和盈利承诺,同时持续加大业务投资,驱动可持续的长期增长。”

分业务板块表现

雇主服务(Employer Services)

该板块提供全面的全球人力资本管理与人力资源外包解决方案。与去年同期相比:

收入增长5%(报告口径与有机固定汇率口径一致)

美国“每账户支付人数”增长1%

利润率提升20个基点

PEO服务(Professional Employer Organization)

该板块提供全面的就业管理外包服务。与去年同期相比:

收入增长7%

剔除零利润福利转移部分后,实际收入增长8%

工作场所平均付薪员工数量增长2%,达约74.8万人

利润率保持不变

客户资金利息收入

ADP坚持以客户资金的安全性、流动性与多样性为核心投资策略,投资组合多数为AAA/AA评级。与去年同期相比:

客户资金利息收入增长11%,达3.55亿美元

客户平均资金余额增长7%,达445亿美元

客户资金平均利率提升10个基点,至3.2%

2025财年展望

本财年展望部分为调整后数据,已剔除如下影响因素:

2024财年与业务转型相关的500万美元税前费用

2024财年法律事项的400万美元税前冲回

2024财年与劳动力优化相关的4200万美元税前费用

综合全年展望(2025财年):

收入增长:6%至7%

调整后EBIT利润率提升:40至50个基点

调整后有效税率:约23%

EPS增长:9%至10%

调整后EPS增长:8%至9%

雇主服务展望(2025财年):

收入增长:6%至7%

利润率提升:50至60个基点

新业务签约增长:4%至7%

客户营收留存率变动:下降20个基点至持平

美国“每账户支付人数”增长:约1%

PEO服务展望(2025财年):

收入增长:6%至7%

剔除零利润部分后收入增长:5%至6%

利润率下降:60至80个基点

工作场所平均员工人数增长:2%至3%

关于ADP(纳斯达克代码:ADP)

ADP致力于通过先进技术、卓越服务和创新体验,打造更高效的工作方式,帮助人们实现潜能。公司服务范围涵盖:人力资源、人才管理、时间管理、福利管理与薪资服务。以数据为驱动,以人为本,更多信息请访问 ADP.com。

-

财报

财报

【财报】科锐国际2024年营收117.88亿元同比增20.55%,净利润2.05亿元同比增2.42%,毛利率下降0.95个百分点

4月25日,科锐国际发布2024年年报。报告显示,公司2024年营业收入为117.88亿元,同比增长20.55%;归母净利润为2.05亿元,同比增长2.42%;扣非归母净利润为1.39亿元,同比增长3.57%;基本每股收益1.04元。

报告期内,科锐国际基本每股收益为1.04元,加权平均净资产收益率为10.91%。

以4月25日收盘价计算,科锐国际目前市盈率(TTM)约为36.46倍,市净率(LF)约为3.49倍,市销率(TTM)约为0.60倍。

根据年报,科锐国际第四季度实现营业总收入32.72亿元,同比增长25.44%,环比增长9.98%;归母净利润7009.66万元,同比增长44.25%,环比增长42.57%;扣非净利润9335.13万元,同比增长394.20%,环比增长95.51%。

2024年,公司毛利率为6.36%,同比下降0.95个百分点;净利率为1.74%,较上年同期下降0.54个百分点。从单季度指标来看,2024年第四季度公司毛利率为5.34%,同比下降0.71个百分点,环比下降1.53个百分点;净利率为2.18%,较上年同期上升0.21个百分点,较上一季度上升0.54个百分点。

2024年,公司期间费用为5.13亿元,较上年同期增加3376.20万元;期间费用率为4.35%,较上年同期下降0.55个百分点。其中,销售费用同比减少8.97%,管理费用同比增长8.42%,研发费用同比增长0.55%,财务费用同比增长124118.18%。

筹码集中度方面,截至2024年末,公司股东总户数为1.20万户,较三季度末下降了5269户,降幅30.46%;户均持股市值由三季度末的25.18万元增加至34.46万元,增幅为36.85%。

资料显示,北京科锐国际人力资源股份有限公司位于北京市朝阳区朝阳门南大街10号楼A座5层,成立日期2005年12月5日,上市日期2017年6月8日,公司主营业务涉及以技术驱动的人力资源整体解决方案服务商。主营业务收入构成为:灵活用工94.01%,中高端人才访寻3.58%,其他1.42%,招聘流程外包0.52%,技术服务0.46%。

科锐国际所属申万行业为:社会服务-专业服务-人力资源服务。所属概念板块包括:小盘、基金重仓、雄安新区、社保重仓、人工智能等。

关于科瑞国际

北京科锐国际人力资源股份有限公司是领先的以技术驱动的整体人才解决方案服务商,于2017年6月正式在深交所上市,成为国内首家登陆A股的人力资源服务企业(300662.SZ)。公司目前在中国、新加坡、马来西亚、美国、英国、德国、荷兰、澳大利亚、瑞士等全球市场拥有160余家分支机构,近2,500名自有员工。通过构建“技术+平台+服务”的商业模式,在20+个细分行业及领域为客户提供中高端人才访寻、招聘流程外包、灵活用工、人力资源咨询、培训与发展等人力资源全产业链服务,以及HR SaaS、AI赋能的人力资源产业互联平台等技术和生态产品,为企业人才配置与业务发展提供一体化支撑,为区域引才就业与产才融合提供全链条赋能。2024年,营业收入达117.88亿元,服务客户6,000余家,成功推荐中高端管理及专业技术人员近20,000名,年度在册管理外包员工及兼职专家45,500余人,累计派出近50万人次,链接生态合作伙伴超15,500家。

-

财报

财报

【财报】美国领导力和管理培训公司Franklin Covey 2025财年H1的自由现金流降至780万美元,同比大跌68%,净利润仅录得10.5万美元

【HRTech报道】刚刚,总部位于美国犹他州的全球领导力与组织绩效培训企业 Franklin Covey Co.(NYSE: FC)发布其截至2025年2月29日的2025财年前两季度(H1)财务简报。核心财务数据显示,公司报告期内实现总营收 1.287亿美元,同比略有增长。公司自由现金流同比大幅下滑68%至780万美元,而净利润几乎归零,仅为10.5万美元,表明在收入增长放缓、运营效率承压的背景下,公司正面临严峻的现金与盈利挑战。

·教育部门第二季度收入为 1510 万美元,与去年同期的 1470 万美元相比增长 3%

·截至 2025 年 2 月 28 日的递延订阅收入为 9440 万美元,与截至 2024 年 2 月 29 日的 8610 万美元相比增长 10%。400 万美元,而 2024 年 2 月 29 日为 8610 万美元

·流动性依然强劲,超过 1 亿美元,有 4040 万美元的现金,即使在第二季度购买了 870 万美元的普通股后,也没有动用公司 6250 万美元的信用贷款

·公司提供了修订后的 2025 财年指导目标

财务数据拆解:盈利能力明显削弱,运营现金流下降近六成

净利润方面,公司本期录得净收益仅为10.5万美元,相比2024年同期的572.5万美元,大幅减少98.2%,几近持平。

在运营方面,运营活动现金流净额为1,277.6万美元,较上年同期的3,021.2万美元下降57.7%。这一变化的关键因素包括:

营运资本改善幅度收窄:仅录得268.2万美元,而2024年同期为1,422.2万美元;

递延所得税形成现金流出14.5万美元(2024年为流出97.8万美元);

资产减值计提归零:本期无相关费用,而上年同期确认92.8万美元;

股权激励支出下降:本期为351.3万美元,低于去年同期的426.5万美元。

这表明,虽然非现金项目总体变动有限,但营运资本的收紧成为影响现金流的主要变量。

投资支出仍保持谨慎增长,重点聚焦课程开发与资产更新

在资本支出方面,公司持续投入以支持长期战略发展:

固定资产采购支出为227.1万美元,同比增长32.3%;

课程内容开发投入为238.0万美元,虽低于去年同期的377.0万美元,但仍处于较高水平;

新项支出:新增32.4万美元用于回购授权许可权(上年同期无此项支出)。

投资活动净现金流为负497.5万美元,与去年同期(548.6万美元)基本持平,显示公司在投入方面趋于稳定,但未因盈利减少而大幅削减核心内容支出。

自由现金流骤降至780万美元,较去年同期2,473万美元大跌68.4%

由于运营现金流下滑与投资持续,自由现金流(FCF)大幅缩水,仅为780.1万美元,而上年同期为2,472.6万美元,同比减少1,692.5万美元,降幅高达68.4%。

此项指标大幅下降,意味着公司现金创造能力减弱,可能对未来的资本分配、股东回报策略、并购计划等形成一定制约。

2025财年前两季度的累计营收约为 1.287亿美元。公司预计2025财年全年营收将在 2.95亿至3.05亿美元 之间。

财务评论:营收结构未显著优化,成本管控与获利效率面临考验

FranklinCovey 此次财报释放出多项信号:

收入结构或增长放缓:尽管财报中未披露具体营收数据,但净利润与现金流双双大幅下滑,或反映营收增幅不足以抵消固定成本与开发开支。

营运资本改善力不足:去年同期营运资本流入高达1,422万美元,而本期仅为268万美元,显示应收账款回收、预付账款控制或存货管理等环节可能存在效率问题。

课程开发支出与内容策略未调整:公司持续投入于内容开发与数字资产,尽管有助于长期品牌建设,但对当前利润形成拖累。

缺乏一次性收入或资产处理:去年同期曾确认92.8万美元资产减值,本期则无非经常性项目,盈利数据更加“真实”,也暴露底层运营薄弱。

原因分析:盈利模式稳定但现金回款周期拉长,组织扩张阶段性拖累短期财务表现

FranklinCovey 的核心商业模式以B2B企业培训、课程订阅与数字授权为主,具有递延收入、长期合同比重较高、现金回收周期较长等特点。在经济不确定性与客户采购节奏趋缓的背景下,即便课程续约率保持稳定,新增业务拓展与大客户回款节奏仍可能拉长。

此外,公司持续投入于课程内容、IP权属、技术平台的再开发和迭代,属于典型的“未来换现在”型投资。此类支出虽符合长期战略逻辑,但在缺乏同步收入提振时,将直接压缩净利润与自由现金流。

FranklinCovey 2025财年前两季度财报显示,公司正处于盈利承压与资本投入并存的阶段。在营运资本管理放缓、净利润急剧下降的背景下,现金流表现堪忧。未来,若未能及时提升收入效率与费用管控,公司短期内将继续面临财务紧缩压力。

这表明 FranklinCovey 正处于一个“投入换未来”的周期,但短期财务表现因此承压,若下半年收入增长未达标,其自由现金流将进一步紧张,甚至影响资本市场信心。

关于富兰克林柯维公司

富兰克林柯维公司(Franklin Covey Co.)(纽约证券交易所股票代码:FC)是一家全球性领导力公司,在全球150个国家和地区设有直属办事处和授权合作伙伴办事处,提供专业服务。公司通过与客户合作,打造领导者、团队和文化,通过集体行动取得突破性成果,为员工带来更有吸引力的工作体验,从而实现组织转型。通过富兰克林柯维全通通行证(Franklin Covey All Access Pass),公司将一流的内容和解决方案、专家、技术和衡量标准无缝整合,以确保大规模的持久行为改变。解决方案以多种交付方式、20 多种语言提供。

在过去的 30 年中,通过与数以万计的团队和组织合作,这种领导力和组织变革方法得到了检验和完善。客户包括财富 100 强企业、财富 500 强企业、数千家中小型企业、众多政府机构和教育机构。欲了解更多信息,请访问 www.franklincovey.com

-

财报

财报

【财报】猎聘发布2024年财报:营收20.81亿人民币,净利润1.75亿,B端承压,C端增长,AI重塑盈利模型

HRTech 概述:同道猎聘集团(以下简称猎聘)发布2024年度财报,全年实现营收20.81亿元,同比下降8.8%;净利润大幅跃升至1.75亿元,同比增长近10倍,归母净利润达1.33亿元(同比增长176倍)。个人服务收入增长23.1%,AI技术全面嵌入招聘流程。企业客户数降至6.79万家。公司持有现金8.10亿元,宣派特别股息每股0.42港元。2025年,猎聘将全面升级B端AI版本,聚焦中高端人才市场智能化服务。全球最新HR科技资讯,请关注HRTechChina

刚刚(以下简称猎聘)发布了2024年财报显示,尽管整体营收同比下降8.8%至20.81亿元人民币,但公司实现了业绩的重大反转,净利润同比增长近10倍至1.75亿元,归母净利润达1.33亿元,较2023年增长176倍,显示出公司在业务结构调整、成本优化和AI技术应用等方面成效显著。

收入承压,但利润实现爆发性增长

截至2024年12月31日,猎聘集团实现营业收入20.81亿元人民币,较2023年的22.82亿元下降约8.8%。尽管营收小幅回落,但公司整体盈利能力大幅提升。

全年毛利润为15.83亿元,同比下降6.7%。毛利率为76.1%,较2023年提升了1.8个百分点,显示公司在优化成本结构与提升高毛利业务占比方面取得初步成效。

2024年,猎聘集团实现净利润1.75亿元,较上年同期的0.17亿元增长近10倍,标志着公司自疫情以来首次实现业绩反转。

其中,归属于母公司股东的净利润为1.33亿元,同比增长高达176倍(2023年为750万元),为上市以来最显著的利润增长记录之一。

按非通用会计准则(Non-IFRS)计算,公司2024年实现的归母净利润为1.70亿元,同比增长61.1%;经营利润为2.29亿元,同比增长64.9%。即便剔除一次性影响因素,公司主营业务盈利能力仍表现强劲。

财务结构稳健,现金流与分红并重

猎聘在费用控制方面取得显著成果。全年销售与营销费用、行政费用、研发费用等运营成本均有所下降,合计减少近3亿元。

截至2024年底,猎聘集团的现金及现金等价物余额为8.10亿元,同比增长21.5%,保持了良好的资金流动性。

全年经营活动净现金流为0.93亿元,投资活动现金流净流入为1.79亿元。财报显示,公司持续优化资产配置与投资结构。

截至报告期末,公司资本负债率仅为1.27%,几乎无重大长期债务,整体财务结构保持稳健。

此外,公司宣布派发每股0.42港元的特别股息,预计于2025年5月8日完成派发,表明管理层在强化企业内生成长的同时,也积极回馈股东。

B端承压,C端业务逆势增长

从业务结构来看,猎聘在2024年对企业端与个人端业务进行了有效梳理与结构优化。

企业服务收入为17.61亿元,同比下降12.9%,占全年总营收的84.6%。

企业客户数量降至6.79万家,同比减少5.7%,反映出中小企业在招聘端的谨慎态度仍未完全修复。

在宏观经济不确定性影响下,企业招聘预算趋于保守,B端业务承压明显。

相比之下,个人用户业务实现了逆势增长:

个人服务收入为3.18亿元,同比增长23.1%,占总营收15.3%。

年付费用户数量达到123,390人,同比增长20.2%。

猎聘平台注册用户总数突破1.05亿,平均年薪为19.1万元,基本保持稳定。

猎聘表示,随着高潜力个人用户的付费意愿持续增强,公司将进一步拓展职业服务场景,强化C端产品商业化路径。

AI战略全面落地,推动招聘智能化重塑

2024年,猎聘集团继续加码AI技术战略,逐步构建“AI驱动的招聘服务全链条”,核心场景包括职位发布、人才推荐、简历解析、面试评估及结果反馈。

核心AI产品包括:

Doris AI面试官5.0:基于多模态AI技术进行候选人语言分析、行为识别与情绪判断,具备95%的面试评估一致性,已广泛应用于中高端岗位的首轮筛选。

AI Agent 智能推荐系统:结合招聘顾问行为标签、行业数据和历史交付表现,为企业自动推荐最匹配人才,在四季度已覆盖超过1/3的客户群体。

AI智能邀约系统与AI快读系统:实现对简历的多维度结构化解析,并自动完成人才邀约,显著提升顾问工作效率。

AI能力的全链路渗透,不仅提升了企业招聘流程的智能化程度,也优化了平台内部运营资源配置,有效压缩了履约周期与成本结构。

多猎平台协同网络成型,打造数字猎头生态

报告期内,猎聘持续拓展旗下多猎RCN平台(Recruiter Collaboration Network),构建覆盖全国的数字化猎头协作网络。

全年累计职位需求近10万个

参与合作的猎企比例超过91%

借助数据赋能与工具统一,猎企与企业端实现了更高效的信息流、人才流与交付协同

该平台已成为猎聘中高端招聘市场战略的重要组成,帮助中小型猎头企业实现数字转型和业务协同增长。

展望2025:全面迈入AI招聘平台新阶段

管理层在财报中表示,猎聘2025年将启动新一轮产品升级计划,全面推出企业端AI版本,以实现招聘场景的智能化闭环。从“工具型平台”转向“智能代理平台”将是公司未来的战略重心。

此外,猎聘将加强“岗位—能力—人才”三维匹配系统的智能测评模块,围绕AI+评估+服务能力布局下一代招聘基础设施。

新兴行业(如AI、新能源、物流、生命科学等)也被列为重点开拓领域,猎聘将进一步深化与头部企业的定制化合作。

结语:穿越周期,AI重塑盈利模型

尽管2024年中国招聘市场整体仍处于恢复期,猎聘集团已凭借强大的技术投入与精准的业务调整实现逆势突围。净利润增长近10倍,不仅是一份财务成绩单,更是公司在AI时代重构招聘价值链的重要节点。

站在2025年起点,猎聘的“人才科技平台”角色正在进一步明确。在AI能力与组织能力同步进化的基础上,公司有望在下一阶段稳步提升平台盈利弹性,夯实其在中高端招聘市场的领先地位。

-

财报

财报

云学堂更名绚星智慧科技,发布海外品牌 Radnova,总部设立在新加坡,同时发布2024年财报,营收 3.31亿人民币

HRTech快讯:云学堂正式更名为 绚星智慧科技,海外品牌启用 Radnova,并在 新加坡设立海外总部,加速全球化布局。2024年公司实现营收 3.31亿元人民币,若剔除中欧出版集团影响,主营业务同比增长 1%。董事会已批准总额 1000万美元的股票回购计划,并完成全部可赎回优先股的转换,进一步优化资本结构、增强股东价值。截至年底,公司账面现金及等价物达 4.18亿元人民币。

全球最新HR科技资讯,请关注HRTechChina

2025年3月27日,全球企业生产力解决方案提供商云学堂 宣布正式完成品牌升级,绚星智慧科技(Radnova),公司定位为企业智能生产力建设服务商,专注于推动企业组织与生产力的智能化革新。并同步发布了截至2024年12月31日的未经审计年度财务报告。此次更名标志着公司从“中国企业学习平台”正式迈向“全球AI驱动的企业生产力解决方案提供者”。

品牌焕新:Radnova承载全球化战略愿景

根据官方公告,Radnova 将成为公司未来国际市场统一使用的品牌名称,寓意“用技术点亮组织智慧与创新”。在品牌升级的同时,公司已于新加坡设立海外总部,为其国际业务拓展提供坚实基础。公司在中国的运营主体也同步更名为“江苏绚星智慧科技有限公司”。

云学堂表示,此次品牌升级不仅是名称的更换,更是战略重塑的体现。公司将以“AI赋能企业生产力”为核心方向,在数字学习基础上拓展人才管理与AI智能协同产品线。

财报亮点:亏损大幅收窄,AI转型成果初现

在财务层面,云学堂 2024年全年收入为人民币3.31亿元,若剔除中欧出版集团的剥离影响,主营收入同比增长1%。更值得关注的是,净亏损从上年的2.30亿元大幅收窄至9210万元,降幅高达59.9%,显示出运营效率的显著改善。

公司毛利率提升至61.8%,三条AI新业务线已进入客户验证阶段,面向大型企业客户提供更具智能化与协同性的学习与人才发展解决方案。受AI产品与大客户策略推动,云学堂正加速从订阅型学习平台向全面的企业生产力平台转型。

回购计划与资本结构优化同步进行

为进一步回馈股东,公司董事会已批准一项最高1000万美元的股票回购计划,回购将在未来两年内视市场情况择机执行。与此同时,云学堂也完成了对全部可赎回优先股的转换,资本结构更加稳健。截至2024年末,公司拥有现金、等价物及长期存款共计4.18亿元人民币,为后续发展提供充足资金保障。

向AI驱动的未来迈进

绚星智慧科技(Radnova)创始人兼董事长卢睿泽表示:“我们正处于AI重塑企业服务模式的关键时刻,绚星智慧科技(Radnova)将持续深化技术研发,强化全球布局,推动中国企业SaaS品牌走向世界。”未来,公司将在AI人才学习、组织发展、知识协同等领域推出更多企业级解决方案,构建可持续增长的全球业务版图。

-

财报

财报

BOSS直聘发布2024年财报:全年营收73.56亿元,净利润15.67亿元,同比增长42.6%

HRTech概要:BOSS直聘财报显示2024年总营收达73.56亿元人民币,同比增长23.6%,净利润增长42.6%至15.67亿元人民币,平台用户持续扩大,月活跃用户达5300万,付费企业客户突破610万,双向增长驱动业务持续突破。技术创新成为增长核心。KANZHUN推出Nanbeige大模型与DeepSeek AI,打造智能招聘解决方案,优化求职者与企业的精准匹配。同时,BOSS直聘全年累计回购2.29亿美元股份,展现长期发展信心。

财报发布后,美股开盘BOSS直聘股价为19.05美元,截止3月11日美股收盘,价格为18.27美元,市值600亿人民币。在3月的全球人力资源上市公司创新品牌中排名第八,超过澳大利亚的知名招聘网站Seek,为中国市值最高的人力资源上市公司。更多全球HR科技最新动态,请关注HRTechChina

北京,2025 年 3 月 11 日—中国领先的在线招聘平台看准网有限公司(“BOSS直聘”或“公司”)(纳斯达克股票代码:BZ;香港交易所代码:2076)今天公布了截至 2024 年 12 月 31 日的本季度和全年未经审计的财务业绩。

2024 年第四季度和全年亮点

截至 2024 年 12 月 31 日止十二个月的付费企业客户总数1为 610 万,较截至 2023 年 12 月 31 日止十二个月的 520 万增加 17.3%。

2024 年第四季度的平均月活跃用户(MAU) 2为 5270 万,较 2023 年同期的 4120 万增长 27.9%。2024年全年平均 MAU为 5300 万,较 2023 年全年的 4230 万增长 25.3%。

2024年第四季度收入为人民币18.236亿元(2.498亿美元),较2023年同期的人民币15.802亿元增长15.4%。 2024年全年收入为人民币73.557亿元(10.077亿美元),较2023年全年的人民币59.520亿元增长23.6%。

2024年第四季度营业利润为人民币3.806亿元(约合5,210万美元),较2023年同期的人民币2.223亿元增长71.2%。 2024年第四季度经调整营业利润3为人民币6.588亿元(约合9,030万美元),较2023年同期的人民币5.197亿元增长26.8%。2024年全年营业利润为人民币11.729亿元(约合1.607亿美元),较2023年全年的人民币5.810亿元增长101.9%。2024年全年经调整营业利润为人民币23.166亿元(约合3.174亿美元),较2023年全年的人民币16.379亿元增长41.4%。 2023 年。

2024年第四季度净收入为人民币4.442亿元(6,090万美元),较2023年同期的人民币3.312亿元增长34.1%。 2024年第四季度经调整净收入3为人民币7.224亿元(9,900万美元),较2023年同期的人民币6.286亿元增长14.9%。 2024年全年净收入为人民币15.670亿元(2.147亿美元),较2023年全年的人民币10.992亿元增长42.6%。2024年全年经调整净收入为人民币27.107亿元(3.714亿美元),较2023年全年的人民币21.562亿元增长25.7%。

公司创始人、董事长兼首席执行官赵鹏表示:“过去一年,我们始终坚持以用户为中心,通过技术赋能提升产品能力和服务效率,不断深化对用户需求的理解。在行业环境变化的背景下,我们以用户为中心的增长策略带动了结构性业务进展,实现了收入和盈利的双提升。技术能力和创新是我们的核心DNA。通过整合自有模型‘南北格’、首个招聘专用大型语言模型和DeepSeek的部署,我们已成功为求职者和招聘者推出了一系列人工智能产品和解决方案,包括人工智能代理。这些进步使我们站在探索前沿人工智能应用的前沿,这些应用正在重塑在线招聘的未来。”

公司首席财务官张宇先生表示:“我们很高兴取得稳健的财务业绩。2024 年,我们的收入同比增长 23.6%,这得益于持续、高质量的用户增长以及通过持续服务创新增强的货币化能力。值得注意的是,我们的调整后营业利润率创下 31.5% 的新高,这得益于我们有效的业务模式、改进的营销和运营效率带来的强劲运营杠杆。”

_________________________

1 付费企业客户是指我们从中确认在线招聘服务收入的企业用户和公司账户。

2 月活跃用户是指在给定月份内至少登录过我们移动应用程序一次的经过验证的用户账户数量,包括求职者和企业用户。

3 这是非公认会计准则财务指标,不包括股权激励费用的影响。有关非公认会计准则财务指标的更多信息,请参阅“非公认会计准则财务指标”部分。

2024 年第四季度财务业绩

收入

2024 年第四季度收入为人民币 18.236 亿元(2.498 亿美元),较 2023 年同期的人民币 15.802 亿元增长 15.4%。

2024 年第四季度在线招聘服务面向企业客户的收入为人民币 18.041 亿元(2.472 亿美元),较 2023 年同期的人民币 15.667 亿元增长 15.2%。这一增长主要得益于付费企业用户的增长。

其他服务收入主要包括向求职者提供的付费增值服务,2024 年第四季度为人民币 1,950 万元(270 万美元),较 2023 年同期的人民币 1,350 万元增长 44.4%,主要受益于用户群的扩大。

营业成本及费用

2024 年第四季度总营业成本及费用为人民币 14.563 亿元(1.995 亿美元),较 2023 年同期的人民币 13.633 亿元增加 6.8%。2024 年第四季度总股权激励费用为人民币 2.782 亿元(3810 万美元),较 2023 年同期的人民币 2.974 亿元减少 6.5%。

2024 年第四季度的营业成本为人民币 3.137 亿元(4,300 万美元),较 2023 年同期的人民币 2.748 亿元增长 14.2%,主要由于其他业务相关成本增加。

2024 年第四季度销售及营销费用为人民币 4.263 亿元(5840 万美元),较 2023 年同期的人民币 4.335 亿元下降 1.7%,主要由于广告和营销费用减少,但被员工相关费用的增加所抵消。

2024 年第四季度研发费用为人民币 4.404 亿元(6030 万美元),较 2023 年同期的人民币 4.302 亿元增长 2.4%,主要由于技术投入增加,但员工相关费用的减少在很大程度上抵消了这一变化。

2024 年第四季度的一般及行政费用为人民币 2.758 亿元(3780 万美元),较 2023 年同期的人民币 2.248 亿元增加 22.7%,主要由于员工相关费用增加。

营业收入和调整后营业收入

2024 年第四季度营业收入为人民币 3.806 亿元(5210 万美元),较 2023 年同期的人民币 2.223 亿元增长 71.2%。

2024 年第四季度调整后营业收入为人民币 6.588 亿元(9030 万美元),较 2023 年同期的人民币 5.197 亿元增长 26.8%。

净收入和调整后净收入

2024年第四季度净收入为人民币4.442亿元(6090万美元),较2023年同期的人民币3.312亿元增长34.1%。

2024 年第四季度调整后净收入为人民币 7.224 亿元(9900 万美元),较 2023 年同期的人民币 6.286 亿元增长 14.9%。

每股美国存托凭证净利润及调整后每股美国存托凭证净利润

2024年第四季度归属于普通股股东的每股美国存托凭证基本净利润和摊薄净利润分别为1.03元人民币(0.14美元)和1.00元人民币(0.14美元),而2023年同期每股美国存托凭证基本净利润和摊薄净利润分别为0.76元人民币和0.73元人民币。

2024 年第四季度归属于普通股股东3的调整后每股 ADS 基本和摊薄净利润分别为人民币 1.67 元(0.23 美元)和人民币 1.62 元(0.22 美元),而 2023 年同期调整后每股 ADS 基本和摊薄净利润分别为人民币 1.43 元和人民币 1.39 元。

经营活动产生的净现金

2024 年第四季度经营活动产生的净现金为人民币 9.561 亿元(1.31 亿美元),较 2023 年同期的人民币 9.268 亿元增长 3.2%。

现金状况

截至 2024 年 12 月 31 日,现金及现金等价物、短期定期存款及短期投资余额为人民币 146.811 亿元(20.113 亿美元)。

2024 年全年财务业绩

收入

2024年全年收入为人民币73.557亿元(10.077亿美元),较2023年全年人民币59.52亿元增长23.6%。

2024年全年在线招聘服务面向企业客户的收入为人民币72.700亿元(9.960亿美元),较2023年全年的人民币58.891亿元增长23.4%。该增长主要得益于付费企业用户的增长。

其他服务收入主要包括向求职者提供的付费增值服务,2024 年全年为人民币 8570 万元(1170 万美元),较 2023 年全年的人民币 6290 万元增长 36.2%,主要受益于用户群的扩大。

营业成本及费用

2024年全年总营业成本及费用为人民币62.225亿元(8.525亿美元),较2023年全年人民币54.064亿元增长15.1%。2024年全年总股权激励费用为人民币11.437亿元(1.567亿美元),较2023年全年人民币10.570亿元增长8.2%。

2024 年全年营业成本为人民币 12.397 亿元(1.698 亿美元),较 2023 年全年的人民币 10.599 亿元增长 17.0%,主要由于服务器和带宽成本、支付处理成本以及与其他业务相关的成本增加。

2024年全年销售及营销费用为人民币20.731亿元(2.840亿美元),较2023年全年人民币19.912亿元增长4.1%,主要由于员工相关费用增加,但部分被广告及营销费用的减少所抵消。

2024年全年研发费用为人民币18.158亿元(2.488亿美元),较2023年全年人民币15.436亿元增长17.6%,主要由于技术投入增加。

2024年全年一般及行政开支为人民币10.939亿元(1.499亿美元),较2023年全年人民币8.118亿元增长34.7%,主要由于员工相关费用增加。

营业收入和调整后营业收入

2024年全年营业收入为人民币11.729亿元(1.607亿美元),较2023年全年人民币5.81亿元增长101.9%。

2024年全年调整后营业收入为人民币23.166亿元(3.174亿美元),较2023年全年人民币16.379亿元增长41.4%。

净收入和调整后净收入

2024年全年净收入为人民币15.670亿元(2.147亿美元),较2023年全年人民币10.992亿元增长42.6%。

2024年全年调整后净收入为人民币27.107亿元(3.714亿美元),较2023年全年人民币21.562亿元增长25.7%。

每股 ADS 净收益及调整后每股 ADS 净收益

2024年全年归属于普通股股东的每股美国存托凭证基本净利润和摊薄净利润分别为3.59元人民币(0.49美元)和3.49元人民币(0.48美元),而2023年全年每股美国存托凭证基本净利润和摊薄净利润分别为2.53元人民币和2.44元人民币。

2024年全年调整后归属于普通股股东的每股美国存托凭证基本净利润和摊薄净利润分别为6.19元人民币(0.85美元)和6.00元人民币(0.82美元),而2023年全年调整后每股美国存托凭证基本净利润和摊薄净利润分别为4.96元人民币和4.78元。

经营活动产生的净现金

2024年全年经营活动净现金为人民币35.425亿元(4.853亿美元),较2023年全年人民币30.470亿元增长16.3%。

股票回购计划

2024 年 8 月,公司董事会批准了一项新的股份回购计划,该计划自 2024 年 8 月 29 日起生效,为期 12 个月,根据该计划,公司可回购最多 1.5 亿美元的股份(包括以美国存托凭证的形式)。此股份回购计划与之前的股份回购计划配合实施,后者于 2024 年 3 月 20 日生效,为期 12 个月,根据该计划,公司可回购最多 2 亿美元的股份(包括以美国存托凭证的形式)。

公司已于 2024 年第四季度回购了超过 9,000 万美元的股份,使 2024 年全年的回购总额达到约 2.29 亿美元(包括受托人从公开市场购买并以信托方式持有的股份),占截至 2024 年 12 月 31 日已发行在外的股份的 3.7%。这凸显了公司对长期增长前景的信心以及为股东提供持续回报的承诺。

前景

2025 年第一季度,公司目前预计总收入将在人民币 19.0 亿元至人民币 19.2 亿元之间,同比增长 11.5% 至 12.7%。此预测反映了公司当前对中国市场和运营状况的看法,这些看法可能会发生变化,截至本公告日仍无法合理准确地预测。

汇率

本公告包含将部分人民币金额按指定汇率转换为美元(“美元”)金额,仅为方便读者。除非另有说明,所有从人民币到美元的转换均按照美联储委员会 H.10 统计报告规定的 2024 年 12 月 31 日人民币 7.2993 元兑美元的汇率进行。本公司不保证所提及的人民币或美元金额可以按任何特定汇率或完全兑换成美元或人民币(视情况而定)。

非公认会计准则财务指标

在评估业务时,公司考虑并使用非公认会计准则财务指标,例如调整后的营业利润、调整后的净利润、调整后的归属于普通股股东的净利润、调整后的归属于普通股股东的每股普通股基本和摊薄净利润以及调整后的归属于普通股股东的每股美国存托凭证基本和摊薄净利润,作为审查和评估经营业绩的补充指标。公司通过从相关公认会计准则财务指标中排除股权激励费用(非现金费用)的影响来定义这些非公认会计准则财务指标。公司认为,这些非公认会计准则财务指标有助于识别业务中的潜在趋势,并有助于投资者评估公司的经营业绩。

非 GAAP 财务指标不符合美国 GAAP 规定,可能与其他公司使用的非 GAAP 信息不同。非 GAAP 财务指标作为分析工具有局限性,不应单独考虑或替代大多数直接可比的 GAAP 财务指标。公司鼓励投资者和其他人士全面审查其财务信息,而不要依赖单一财务指标。

本新闻稿末尾的“GAAP 和非 GAAP 结果的未经审计对账表”表格提供了非 GAAP 财务指标与最直接可比的 GAAP 财务指标的对账表。

安全港声明

本新闻稿包含根据美国 1995 年私人证券诉讼改革法的“安全港”规定作出的可能构成“前瞻性”陈述的陈述。这些前瞻性陈述可以通过诸如“将”、“预期”、“预计”、“目标”、“未来”、“打算”、“计划”、“相信”、“估计”、“可能”等术语和类似陈述来识别。本公司还可能在其向美国证券交易委员会提交的定期报告、在香港联合交易所有限公司网站上发布的公告、向股东提交的中期和年度报告、新闻稿和其他书面材料以及其高级职员、董事或员工向第三方作出的口头陈述中作出书面或口头的前瞻性陈述。非历史事实的陈述,包括但不限于有关本公司信念、计划和期望的陈述,均属于前瞻性陈述。前瞻性陈述涉及固有风险和不确定性。有关这些风险和其他风险的更多信息,请参阅本公司向美国证券交易委员会和香港联合交易所有限公司提交的文件。本新闻稿中提供的所有信息均截至本新闻稿发布之日,本公司不承担更新任何前瞻性声明的义务,除非适用法律另有规定。

关于 KANZHUN LIMITED

看准网运营中国领先的在线招聘平台BOSS直聘。公司通过高度互动的移动应用程序高效无缝地连接求职者和企业用户,这是一款变革性的产品,促进双向沟通,注重智能推荐,并在在线招聘过程中创造新的场景。得益于其庞大而多样化的用户群,BOSS直聘形成了强大的网络效应,提高了招聘效率并推动了快速扩张。

-

财报

财报

加拿大企业学习管理平台 Docebo发布2024年Q4及全年财报:全年收入2.17亿美元,净利润增长841%,财报后股价暴跌21%

加拿大知名Docebo近日发布2024年第四季度及全年财报,公司业绩表现稳健,增长态势明显。Q4 总收入达 5700万美元,同比增长 16%,全年收入达到 2.169亿美元,同比增长 20%。订阅收入仍是核心,占总收入的 95%,达 5400万美元。净利润大幅增长至 1190万美元,而年度经常性收入(ARR)达 2.197亿美元,较去年增长 2540万美元。

财报发布后股价单日暴跌21.43%,从前一日收盘价$37.33大幅下挫至$29.33

2025年2月28日,全球领先的AI驱动企业学习平台 Docebo Inc.(NASDAQ: DCBO, TSX: DCBO) 发布2024年第四季度及全年财务报告,显示公司在营收和盈利能力方面取得了强劲增长。然而,尽管财务表现亮眼,市场反应却相对悲观,财报发布后股价单日暴跌21.43%,从前一日收盘价$37.33大幅下挫至$29.33,盘中最低触及$27.61,创下过去一年的最低点。市场对Docebo的业绩增长放缓及未来指引持谨慎态度,引发投资者抛售。

Q4及全年财报亮点:收入、利润显著增长

1. 2024年Q4核心财务数据

总收入:$57.0M,同比增长16%。

订阅收入:$54.0M,同比增长16%,占总收入的95%。

毛利润:$46.4M,毛利率81.3%(去年同期为81.2%)。

净利润:$11.9M,同比增长269%(去年同期$3.2M)。

调整后净利润:$8.7M,调整后每股收益**$0.29**(去年同期$0.26)。

年度经常性收入(ARR):$219.7M,季度增长**$9.2M**,全年增长**$25.4M**。

调整后EBITDA:$9.5M,占总收入的16.7%(去年同期为13.2%)。

自由现金流:$10.1M,占总收入的17.7%(去年同期为14.2%)。

2. 2024财年全年数据

总收入:$216.9M,同比增长20%。

订阅收入:$204.3M,同比增长20%,占比94%。

毛利润:$175.6M,毛利率81.0%(去年为80.9%)。

净利润:$26.7M,同比增长841%(去年$2.8M)。

调整后净利润:$32.1M,调整后每股收益**$1.06**(去年$0.65)。

调整后EBITDA:$33.6M,占总收入的15.5%(去年为9.0%)。

自由现金流:$32.3M,占总收入的15%(去年为11%)。

现金储备:$92.5M,同比增长28.6%(去年$72.0M)。

客户数:3,978家(去年3,759家),增长5.8%。

合同平均价值(ACV):$55.2K(去年$51.7K),增长6.8%。

净美元留存率(NDR):100%(去年104%)。

Docebo 2024年财报显示,公司在收入、净利润和自由现金流等关键指标上均实现大幅增长,尤其是净利润同比增长841%,表明公司盈利能力已进入加速增长阶段。然而,市场的反应却并不积极,财报发布后股价出现大幅下跌。

股价暴跌21%背后的三大原因

尽管Docebo的财报显示强劲增长,但投资者仍然大幅抛售,导致股价暴跌。以下是可能导致股价下跌的核心因素:

1. 2025年业绩指引低于市场预期

2025年全年收入增速预计将放缓至 11%-13.5%,远低于2024年的20%。

订阅收入增长预计仅为 11.5%-14.0%,市场预期可能更高。

调整后EBITDA利润率预计为18%-19%,虽然高于2024年的15.5%,但增幅有限。

Q1 2025收入指引为 $57.0M-$57.2M,基本与2024年Q4持平,表明短期内增长可能放缓。

投资者对Docebo未来增长潜力存疑,认为2024年的高速增长可能难以持续,因此引发抛售。

2. 净美元留存率(NDR)下降,客户扩展速度减缓

2024年NDR下降至100%(2023年为104%),表明Docebo的现有客户扩展速度放缓,新增收入主要依赖新客户增长,而非老客户升级和追加采购。

ARR增长13%,低于2023年的24%,反映出企业客户预算缩紧或竞争加剧。

投资者担心Docebo的增长模式是否可持续,特别是SaaS行业通常依赖客户的长期续约和追加采购。

3. 宏观经济及市场因素

全球SaaS估值调整:高利率环境下,SaaS企业估值普遍承压,投资者更关注盈利能力而非单纯的收入增长。

短期套利与获利回吐:在财报发布前,Docebo股价曾处于高位,部分投资者选择财报发布后获利了结,加剧了股价下行压力。

未来展望:Docebo能否重拾市场信心?

尽管财报后股价大跌,但Docebo的长期增长潜力依然存在:

✅ AI赋能学习管理

2024年推出 AI Authoring、Advanced Analytics、Communities 三大AI产品,推动企业培训智能化。

AI的深度应用将有助于提升Docebo在企业学习市场的竞争力。

✅ 自由现金流和盈利能力稳健

2024年自由现金流同比增长60.5%,净利润增长841%,显示公司盈利模式成熟。

预计2025年调整后EBITDA利润率将提升至18%-19%。

🚨 风险点

2025年收入增速放缓,投资者需关注ARR增长能否回升至15%以上。

宏观经济环境仍然充满不确定性,SaaS行业的市场情绪可能继续影响估值。

总结:Docebo股价大跌,投资者如何应对?

Docebo 2024年财报显示公司收入增长20%,净利润增长841%,但财报发布后股价暴跌21%,反映市场对2025年增长放缓的担忧。股价大跌主要由以下因素导致: 1️⃣ 2025年收入指引低于市场预期,增速放缓至11%-13.5%。2️⃣ NDR下降至100%,客户扩展速度减缓。3️⃣ 全球SaaS行业估值调整,高利率环境下市场更关注盈利能力。

🔍 投资策略:

长期投资者:Docebo仍具备AI驱动的增长潜力,短期股价调整可能提供买入机会。

短线交易者:需关注股价企稳信号,等待市场情绪修复。

📈 关键问题:Docebo的增长还能回到20%以上吗?2025年的AI产品能否推动更高ARR增长?如果2025年ARR增长超预期,Docebo股价可能迎来修复性上涨! 🚀

扫一扫 加微信

hrtechchina

扫一扫 加微信

hrtechchina

财报

财报

财报

财报

财报

财报

财报

财报

财报

财报

财报

财报

财报

财报

财报

财报

财报

财报

财报

财报

扫一扫 加微信

hrtechchina

扫一扫 加微信

hrtechchina